For virksomheder med salg til private i andre EU-lande er MOSS-ordningen en fin opfindelse, men det kan koste både tid og penge, hvis angivelse om betaling af moms under ordningen ikke sker nøjagtigt efter reglerne.

Danske virksomheder, der i større omfang sælger varer til private – og eventuelt til andre ikke-momspligtige kunder – i andre EU-lande, kan typisk vælge mellem at lade sig momsregistrere i det land, hvor kunden er hjemmehørende, eller at tilmelde sig den særlige MOSS-ordning (Moms One Stop Shop) med den virkning, at moms for alle lande indbetales til Skattestyrelsen, som herefter sender pengene videre til de andre EU-lande. Langt de fleste vælger formentlig MOSS-ordningen, hvilket dog ofte kræver en vis tilvænning, da ikke alt ved denne ordning er som med dansk moms.

Momsangivelsen

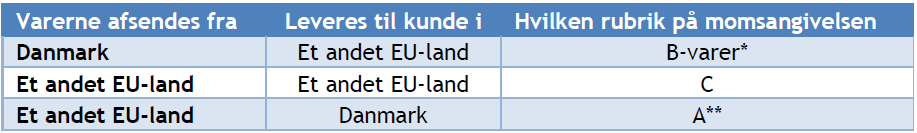

Fakturering af salg af varer under MOSS-ordningen skal ske med momssatsen for det land, hvor kunden er hjemmehørende. Momsgrundlaget skal anføres på momsangivelsen, men i hvilken rubrik beror på, hvorfra varerne fysisk afsendes, og hvor kunden er hjemmehørende. Dette kan illustreres således:

*Skal ikke indberettes til EU-salg uden moms.

**Gælder de tilfælde, hvor en dansk virksomhed sælger til en dansk kunde, men hvor sælgeren opbevarer varerne på et lager i fx Tyskland, hvorfra de sendes til den danske kunde. Udover at momsgrundlaget i et sådant tilfælde skal anføres i rubrik A, skal der angives 25 % erhvervelsesmoms i ”moms af varekøb i udlandet”.

Betaling af momsen

Den angivne moms under MOSS-ordningen skal i modsætning til dansk moms ikke indbetales til virksomhedens almindelige skattekonto, men til en særskilt konto hos Skattestyrelsen. Indbetalingen skal ske i danske kroner og ved omregningen af den udenlandske valuta skal virksomheden anvende Euro-kursen på den sidste dag i afgiftsperioden, der altid er kvartalet. Kursen må ikke afrundes til nærmeste hele beløb.

Det er vigtigt at være opmærksom på, at der ikke på TastSelv under fanen for MOSS-ordningen sker nogen umiddelbar godskrivning af et indbetalt momsbeløb under denne. Det angivne momsbeløb vil således uanset betalingen fortsat stå som skyldigt.

Vær omhyggelig

Ved manglende eller ufuldstændig betaling af moms under MOSS-ordningen sender Skattestyrelsen via TastSelv en påmindelse om den manglende betaling ti dage efter forfaldstidspunktet, men påmindelsen sendes på vegne af skattemyndighederne i de lande, som skal have pengene, og eventuelle efterfølgende rykkere kommer direkte fra disse.

De beløb, der i første omgang er indbetalt til Skattestyrelsen, fordeles prorata mellem de lande, der er solgt til. Det betyder, at manglende betaling af selv mindre beløb i princippet kan udløse rykkergebyrer fra flere lande, da det er inddrivelsesreglerne i de enkelte lande, der finder anvendelse. Det gælder derfor om at udvise omhu ved angivelse og betaling af moms under MOSS-ordningen.

Ovenstående artikel er hentet fra Depechen, der er vores elektroniske nyhedsbrev om skat, moms og regnskab. Depechen udsendes hver anden onsdag og er ganske gratis. Tilmeld dig her.

Tilmeld dig vores nyhedsbreve og få alle BDO nyheder og indsigter i din indbakke

Please fill out the following form to access the download.